一、核心观点

宏观方面,二季度新增专项债发行进度或达45%以上,若专项债如期发行将继续改善二季度基建项目需求;需求方面,基建项目需求起色较明显,房建需求中产业园项目恢复较好,商业楼盘项目利好存在于房企融资端,尚未传导至新开工;供给方面,随着利润修复与需求起色,复产预期提高,或给供给面带来一定压力;心态方面,贸易商涨价情绪不一,部分地区挺价意愿较强,但下游对高价资源接受程度有限。

二、正文

1. 重点事件聚焦

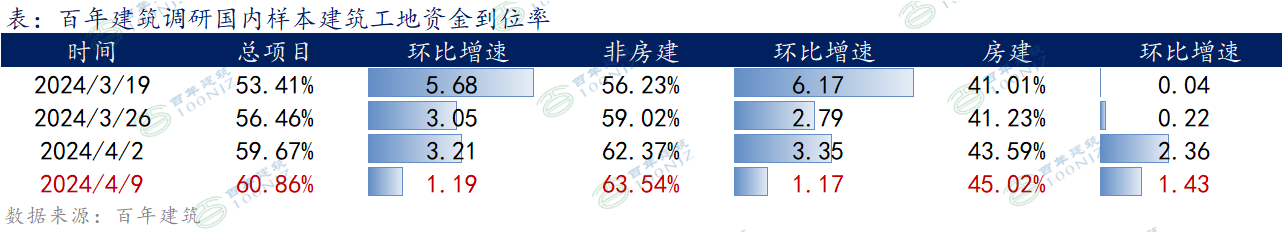

1.1 建筑业:上周建筑工地资金到位率59.67%,周环比增加3.21个百分点

据百年建筑调研,截至4月9日,样本建筑工地资金到位率为60.86%,周环比增加1.19个百分点。其中,非房建项目资金到位率为63.54%,周环比增加1.17个百分点;房建项目资金到位率为45.02%,周环比增加1.43个百分点。

本期工地资金到位率提升幅度较小,主因是在重庆、江苏、广东和福建四省施工单位在手项目数增加,但资金到位并未明显改善,进而平均了项目整体资金到位情况。从项目上看,新开项目近期或有所提速,部分续建项目进度或相应放慢。

1.2 基建:3月全国开工7884个项目,总投资约4万亿元

开工项目数量方面,据Mysteel不完全统计,2024年3月,全国各地共开工7884个项目,环比下降2.7%,同比下降26.1%;1-3月累计开工23954个项目,累计同比下降36%。

开工项目投资额方面,据Mysteel不完全统计,2024年3月,全国各地重大项目开工总投资额约39750亿元,环比下降27%,同比下降6.6%;1-3月开工项目累计投资额148518亿元,累计同比下降35%。

3月仅有辽宁、湖南等2个省份举行省级重大项目开工活动。此次开工投资超千亿元的省份有13个,包括天津、新疆、辽宁、浙江、福建、湖南等。其中,天津排名位居第一,总投资为5871.0亿元;新疆排名第二,总投资为5504.1亿元;辽宁排名第三,总投资为3344.4亿元。

1.3 地产:3月18家重点房企销售额环比增103.5%

据Mysteel统计,18家重点房企2024年1-3月销售面积合计2291.48万平方米,同比下降53.1%;3月销售面积合计944万平方米,同比下降51.3%,环比增长55%。销售额合计3982.65亿元,同比下降48.1%;3月销售额合计1881.47亿元,同比下降43.6%,环比大增103.5%;

总体来看,2024年3月房企销售环比回暖明显,但整体仍不及去年同期,市场节奏或整体延后。据Mysteel统计,3月,10个重点城市新建商品房成交(签约)面积总计833.87万平方米,同比降44.4%,环比增115.8%。

2.价格:4月第2周建筑材料行情8涨3跌4稳

截至2024年4月12日,周内建筑材料价格涨价品种为8个;下跌品种为3个;持稳品种为4个;

涨价品种:螺纹钢、水泥、机制砂、碎石、木方、脚手架、粉煤灰和浮法玻璃;

持平品种:加气块、建筑沥青。

3. 地产、基建需求分析

建筑业下游需求:截至2024年4月12日,国内250家水泥厂周出库量425.3万吨,环比增加0.67%,同比下降29.3%。

从区域上看,七大地区周环比涨跌互现,其中东北、西北、华北、华东和西南水泥出库量周环比分别增加60%/33.5%/6.9%/1.7%/0.8%,华中和华南分别下降6.8%和3.6%。从同比上看,华东、华中和西南水泥出库量同比降幅收窄至3成内。

基建重大项目需求:截至2024年4月12日,国内250家水泥厂周基建直供量186万吨,环比增加6.9%,同比下降4.1%。

从环比增速上看,基建水泥直供量周环比保持6.9%的增速,同比继续收窄至-4.1%,说明现阶段基建项目直供需求保持持续改善趋势。从节奏上看,上周清明节后市场恢复较明显,多地基建开工项目数量增加,材料采购需求回暖。在天气放晴的情况下,工地施工强度逐步提高,预计本周基建需求仍维持一定增速,但去年高基数的影响对本周同比或造成一定影响。

房建需求:截至2024年4月12日,国内506家混凝土搅拌站周发运量155.2万吨,环比增加8.87%,同比下降39.1%。资金方面,周内混凝土搅拌站应收账款按时回款率43.8%,环比下降0.69个百分点,降幅较上期收窄0.42个百分点。

从周环比来看,七大地区混凝土发运量均保持增速,其中增速较明显的包括东北、华北、华南和西北,周环比增速分别为25.8%/14.9%/11.3%和21.3%。从同比来看,华北同比降幅最窄,已收窄至-12.8%。

4. 本周重点关注

宏观:二季度新增专项债发行进度或达45%以上,若专项债如期发行将继续改善二季度基建项目需求;

2)需求:基建项目需求起色较明显,房建需求中产业园项目恢复较好,商业楼盘项目利好存在于房企融资端,尚未传导至新开工;

3)供给:随着利润修复与需求起色,复产预期提高,或给供给面带来一定压力;

4)心态:贸易商涨价情绪不一,部分地区挺价意愿较强,但下游对高价资源接受程度有限;

5)综合来看,预计本周建筑材料价格或呈现涨跌互现运行。

资讯编辑:金央央 021-26303224 资讯监督:汤浛溟 021-26093670 资讯投诉:陈杰 021-26093100免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习与交流,并不代表Mysteel赞同其观点及对其真实性、完整性负责。申请授权及投诉,请联系Mysteel(021-26093397)处理。