【核心观点】

1、【钢结构行业】

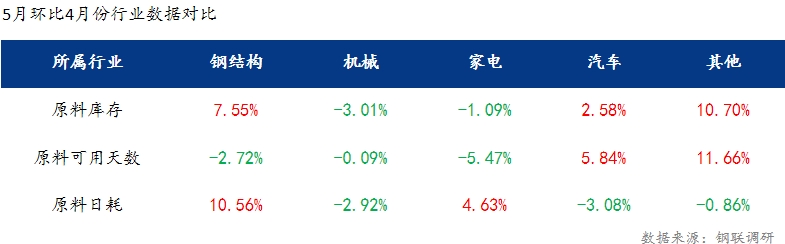

从调研情况了解到,预计五月份钢构行业表现有望呈现增长态势,基建投资项目资金稳步投入,大型钢构企业接单表现良好,资金链充裕。当前钢价走势低位震荡,部分大型企业择机采购,需求端原料库存表现月环比上涨7.55%,市场原料日耗速度加快。

2、【机械行业】

调研数据显示,机械行业样本企业原料库存月环比下滑3.01%,整体库存消化速度继续下降,原料可用天数下降0.09%。整体表现相对较差,市场反馈相对一般。

3、【家电行业】

从调研情况了解到,家电市场家电零售市场以旧换新活动持续推进,原料端择机备库,原料日耗增速。部分大型家电企业生产活动较为活跃,中小型企业心态表现较为一般,企业生产饱和度尚可。

4、【汽车行业】

调研数据显示,汽车行业样本企业原料库存环比上涨2.58%,原料日耗环比小幅下降3.08%,目前汽车行业部分去库,但整体情况好于其他行业。

一、下游终端行业市场

1、钢结构行业项目订单回暖

根据Mysteel调研,截至4月末,了解到钢结构行业样本企业原料库存月环比增加7.55%,市场采购积极性有所恢复,叠加迎来开工旺季,项目用钢需求增强,市场资源备货增强,原料日耗月环比增长10.56%。目前经济活跃度尚可,对于钢构及基建的投入稳步释放,预估五月钢构行业表现回暖。

从用钢表现来看,中国钢结构市场目前处于稳健发展期,有较好的市场前景,同时也在不断提升技术水平和产品质量,以适应建筑业转型升级和绿色建筑的发展要求。根据我网调研的钢结构企业样本订单,5月份月环比新增订单增幅环比持平,订单下滑企业数量月环比下降2.24%,需求表现小幅好转,大型企业接单良好,市场资源消耗尚存韧性,企业生产加工端饱和度尚可。

数据方面,1-3月份,全国房地产开发投资22082亿元,同比下降9.5%。1-3月份,房地产开发企业房屋施工面积678501万平方米,同比下降11.1%。其中,住宅施工面积474580万平方米,下降11.7%。房屋新开工面积17283万平方米,下降27.8%。其中,住宅新开工面积12534万平方米,下降28.7%。房屋竣工面积15259万平方米,下降20.7%。其中,住宅竣工面积11148万平方米,下降21.9%。1-3月份,新建商品房销售面积22668万平方米,同比下降19.4%,其中住宅销售面积下降23.4%。1-3月份,房地产开发企业到位资金25689亿元,同比下降26.0%。房地产市场仍未明显好转,4月以来各种房地产利好性政策仍在持续出台,政策面为房地产托底,市场情绪并不需要过度悲观。

钢结构应用于建筑领域具有强度高、自重轻、抗震性能好、施工灵活、用工人数少、建设周期短、可回收利用、绿色环保等独特优势;发展钢结构建筑符合产业发展趋势、国家政策导向。在钢结构设计中,选择合适的钢材不仅考虑其力学性能,还要兼顾经济性、加工工艺、防腐处理等因素,确保结构既安全又经济耐用。随着技术的进步和环保要求的提高,高强钢、耐候钢以及预应力钢材在钢结构领域的应用会越来越广泛。

2、工程机械行业市场周期下行 回暖压力重重

调研数据显示,机械行业样本企业原料库存月环比下滑3.01%,整体库存消化速度继续下降,原料可用天数下降0.09%。整体表现相对较差,市场反馈相对一般。

匠客工程机械最新数据显示,2024年4月份,中国工程机械市场指数即CMI为102.93,同比微增0.73%,环比降低5.30%。依据CMI判断标准,4月指数值位于收缩值100以上,市场短期仍有一定程度的波动风险。

4月份CMI指数同比增速降低0.35个百分点,环比增速恶化20.96个百分点,表明4月之后,国内多数市场延续3月修复态势,继续呈现不同程度的同比改善,但是终端一线市场的新机销售订单量要显著弱于上月。受2024年开工延迟等因素影响,预计2024年的年度市场的周期波动性将继续受到扰动。

据中国工程机械工业协会对挖掘机主要制造企业统计,2024年1-3月,共销售挖掘机49964台,同比下降13.1%;其中国内26446台,同比下降8.26%;出口23518台,同比下降17.9%。

2024年3月销售电动挖掘机12台(6吨级以下8台,10至18.5吨级1台,18.5至28.5吨级1台,40吨级以上2台)。

目前从销量上来看,市场整体仍以化石能源作为挖掘机的主要燃料,新能源挖机整体销售量仍比较少。但整体产业正逐步向新能源转移,产业升级也同步进行。

目前工程机械行业正处在周期性下行周期,预计5月依旧维持不温不火状态。据Mysteel调研,多数企业仍维持现状,超过半数企业订单数并无新增,而这些企业仍以中小企业为主。而大型终端主机厂接单情况有所好转,受3月前期需求压力逐步释放的影响,市场整体接单在5月有所增加,但整体占比仅仅仍是少数。目前工程机械作为周期性下行周期,无论国内需求还是海外需求出现下滑,从而导致压力增加。同样国内市场同质化产品居多,内卷较为严重,而大型主机市场占比却并不突出,中端产品利润压缩较大,降本增效逐步提高,对原材料的成本压缩也在同步进行。从生产饱和度来看,依旧保持与订单数相似的情况,仍以大户饱和度较高,中小户饱和度相对一般,市场心态也依旧保持平和状态。因此预计5月份工程机械行业用钢或将维持当前状态。

4月挖掘机国内销量预计9500台左右,经草根调查和市场研究,CME预估2024年4月挖掘机(含出口)销量18500台左右,同比下降1.5%左右,降幅环比有所改善。

分市场来看,国内市场预估销量9500台,同比基本持平,近期市场热度持续下滑。出口市场预估销量9000台,同比下降2.8%,降幅环比改善。

小松官网公布了2024年3月小松挖掘机开工小时数数据。数据显示,2024年3月,中国小松挖掘机开工小时数为93小时,同比下降10.8%,环比提高228.6%。

3、家电行业成本高企 生产计划稳步推进

从调研的家电行业数据来看,原料需求端企业4月份库存量环比减少1.06%,随着制造业、地产、库存、资本开支周期渐趋同步,全球PMI重回扩张,叠加铜、铝等工业金属处于库存水平低位,成本端价格持续拉涨,压缩生产企业的利润空间,采购端心态观望情绪加重,存在部分企业择机囤货,利用规模效应抵消成本压力。整体来看,家电行业排产步伐强劲,资源消耗速度仍处高位。

据Mysteel调研从家电行业用钢量来看,截至4月底,调研了解到家电行业样本企业5月份新增订单量增加的企业处于较高水平,较4月预期环比新增订单增长10.53个百分点。目前家电行情生产饱和度尚可,成品资源消耗速度一般。

海关总署最新数据显示,2024年3月中国出口家用电器31880万台,同比增长1.9%;1-3月累计出口95078万台,同比增长23.7%。3月中国空调产量3083.3万台,同比增长13.2%;3月出口空调668万台,同比增长1.7%;1-3月累计出口1864万台,同比增长11.2%。

奥维云网的数据显示,从2024年1月1日至3月31日,国内空调线上市场呈现出量额双双增长的走势,但是同期内线下市场零售额同比出现了16.39%的降幅,零售量同比下降17.13%。目前空调市场比较尴尬,一边是铜价疯涨,中小厂家压力山大;一边是终端客户库存爆满,销售端低迷。

从上半年排产趋势来看,上半年空调出货增长两位数,但终端市场目前情况不明晰,还要看旺季实际出货情况。下半年可能会出现下滑,但也是季节特征下的正常趋势,整体来看预计今年空调市场将会是小幅增长的趋势。市场充满未知,国内市场内卷严重,海外市场仍有拓展空间。

4、汽车行业逐步去库 产业体量增大

调研数据显示,汽车行业样本企业原料库存环比上涨2.58%,原料日耗环比小幅下降3.08%,目前汽车行业部分去库,但整体情况好于其他行业。

据Mysteel调研,下游汽车厂商订单数继续增加,整体行业用量持续增长。根据相关数据来看,目前日耗有所缩减,主要原因则是前期库存生产较多,汽车库存相对较多,短期正在逐步消化库存。但从近期市场情况来看,新能源汽车行业已经达到全球产业新标杆。同时汽车及配套产业产值已经超过房地产行业,市场体量正逐步增加。同时小米、长城、小鹏等企业营销策略逐步增加,各家企业竞争逐步显现。家庭用车整体对钢材消化逐步增加,同时钢材的强度要求也在增加,品种用钢需求正逐步增加,对钢材生产企业也有不小挑战。商用车目前正如挖机一样逐渐新能源化,体量也在逐步增加,后期体量或将继续增加。因此预计5月份汽车行业用钢逐步增加。

国际能源署(IEA)4月23日发布题为《2024年全球电动汽车展望》的报告。报告预计全球电动汽车销量持续上升,今年将达到约1700万辆,占全球汽车销量的超五分之一。报告指出,2023年全球电动汽车销量接近1400万辆,占总销量的18%,这一比例在2022年为14%。

报告根据既定政策预计,到2030年,中国道路上行驶的汽车中近三分之一将是电动汽车,而美国和欧盟的这一比例有望接近五分之一。

3月份我国乘用车零售销量为168.7万辆,环比2月份增长53%,但较1月份减少17.1%。而新能源乘用车的零售销量为70.9万辆,环比2月份增长83%,较1月份也是呈现增长态势,增长5.67%。3月份,新能源车渗透率为42%,环比1月和2月分别增加9%和7%。自2024年以来,新能源车渗透率呈现持续增长态势。

二、总结

1、钢结构:工程项目计划建设进入项目用钢旺季,政策扶持依旧,项目用钢需求增强,资金投入流通良好,市场整体活跃进一步提振。

2、机械行业:工程机械行业步入下行周期,市场需求出现下滑,海外市场订单并无新的补充。后期工程机械行业能否出现新的恢复,仍需时间响应。预计5月份工程机械行业继续维持不温不火状态。

3、家电行业:家电行业资源备库表现下滑,但家电优惠及以旧换新政策仍在持续活跃家电市场,国内夏季排产在积极推进,出口市场保持较高活跃度,家电市场生产表现尚可。

4、汽车行业:汽车行业内卷严重,需求表现变化不大,体量逐步增加,新能源汽车行业或将保持较高水平发展,去库速度逐步增加。因此预计5月份汽车行业用钢维持较高水平。