2018年4月份,我国造船完工量环比大增66.8%,手持订单量环比下降23.1%,新承接订单量环比下滑。重点监测企业工业总产值等主要经济指标连续下降。4月以来国际干散货市场运价止跌回升。4月船板价格重心较3月小涨。

一、中国三大造船指数

1.1 四月当月我国造船完工量环比大增66.8%,手持订单量环比下降23.1%

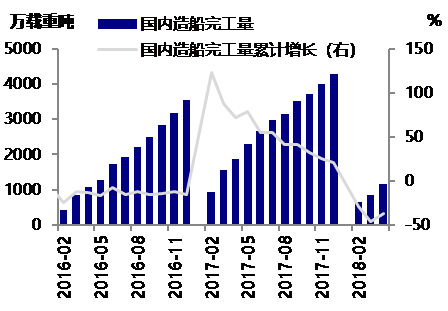

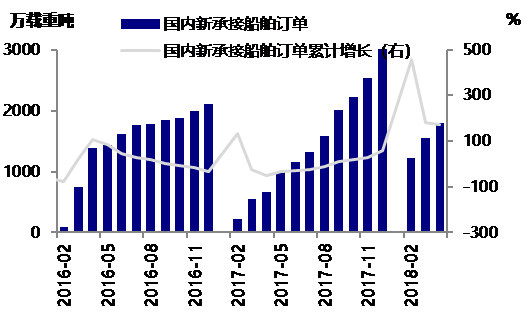

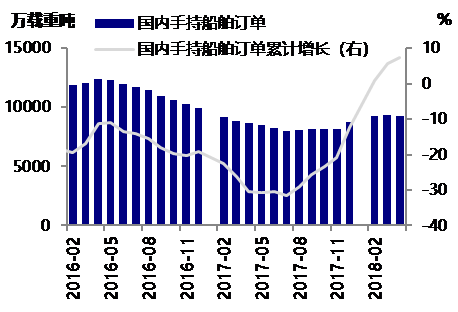

1-4月份,全国造船完工1170万载重吨,同比下降37%。承接新船订单1802万载重吨,同比增长171%。4月底,手持船舶订单9301万载重吨,同比增长7.4%,比2017年底增长6.6%。

4月我国承接新船订单为249万载重吨,同比124%,主要受我国散货船订单大幅增加带动,但环比下降23.1%,因船板价格和人员工资上涨,人民币汇率升值导致造船成本整体上扬,加之IMO的2020“限硫令”,航运企业船用设备的取舍等因素,造成船东订购新船热情有所减弱;造船完工量317万载重吨,增速由负转正,同比增长9.7%,结束5个月的跌势,环比大增66.8%;因造船完工量增加、新承接订单环比减少,我国船舶手持订单环比出现微降0.7%,但今年新城订单累计量大增,手持订单同比仍以7.4%的增幅回升。

图1 国内造船完工量及同比

图2 国内新承接订单量及同比

图3 国内手持订单量及同比

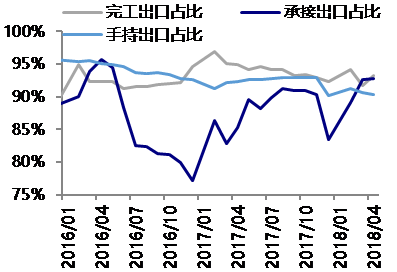

图4 三大指数出口占比

1.2 我国造船出口订单

我国造船手持出口订单环比微降0.9个百分点。1-4月份,全国完工出口船1090万载重吨,同比下降38.2%;承接出口船订单1672万载重吨,同比增长195%;4月末手持出口船订单8408万载重吨,同比增长5.2%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的93.2%、92.8%和90.4%。4月完工出口船比例较3月上升1.5个百分点,完工出口量308万载重吨,同比增长12.8%,环比大增94.9%,承接出口量232万载重吨,同比增长114.8%,手持订单环比下降0.9%。

二、4月船舶行业盈利情况不佳

企业主营业务收入同比降幅收窄,利润总额降幅扩大。1-4月,船舶行业80家重点监测企业实现主营业务收入690亿元,同比下降17.1%;利润总额2.4亿元,同比下降60%。主营业务收入降幅收窄,主要因造船完工量的大增,带动部分收入增加,而因造船原材料价格的上涨,新船价格提高,船企利润水平大幅下降。

工业总产值降幅收窄,受船舶配套和修理产值增长带动。1-4月份,船舶行业80家重点监测企业完成工业总产值1050亿元,同比下降8.7%。其中船舶制造产值445亿元,同比下降11%;船舶配套产值76亿元,同比增长13.4%;船舶修理产值37亿元,同比增长2.8%。今年我国船舶配套行业转好,加之航运市场转暖,二手船交易量大增同时带动船舶修理行业向好,减弱工业总产值下降速度。

三、4月国际干散货运价指数触底反弹

本月国际干散货运输市场运力增幅继续减弱。据克拉克森统计,截至4月底,全球干散货市场运力总计11205艘,8.25亿载重吨,较上月末增加168万载重吨。其中海岬型船3.27亿载重吨,较上月末增加39万载重吨;巴拿马型船2.03亿载重吨,较上月末增加65万载重吨;超灵便型船1.98亿载重吨,较上月末增加48万载重吨;灵便型船0.97亿载重吨,较上月末增加16万载重吨。运力增长放缓,因2016年及2017年上半年全球散货船订单量较少,导致今年交船量明显减少,而1-4月散货船累计拆船量较1-3月仅增加20万载重吨左右,支撑干散货运力继续增长。

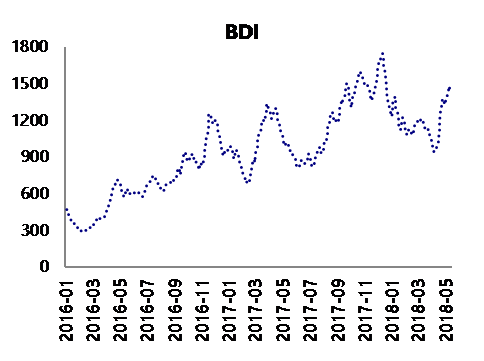

4月国际干散货市场恢复,BDI运价指数呈现上行态势。清明节过后,我国限产高炉复产,对矿石需求增加,铁矿库存高位回落。煤炭方面,受限制进口煤政策影响,我国进口煤出现大幅下滑。镍矿方面,因菲律宾和印尼天气不好,出货较慢,但下游需求也不高,市场镍矿货盘较少。4月国际干散货运输市场涨跌不一,海岬型船因运力供应阶段性偏紧运价震荡上行,巴拿马型船和超灵便型船太平洋市场由于缺乏货盘支撑,由升转跌。截止5月15日,波罗的海干散货运价指数BDI指数报收于1468点,较上月同期上涨44.8%,较4月初上涨44.5%,较去年同期上涨47.7%。1-4月铁矿石进口量36159万吨,较去年增长2.6%,煤炭进口9769.6万吨,同比增长9.2%。

图5 波罗的海干散货海运指数BDI走势图

四、4月船板价格走势及5月造船行业分析

4.1 四月船板价格走势及5月走势分析

4月钢材板长材强于板材。推后的钢材需求在4月集中释放,加之库存加速下滑,支撑价格反弹。月度均价看,船板虽略降,但其日度价格呈现震荡上行态势,中厚板价格月环比小幅微涨,基本符合之前我们的预判。

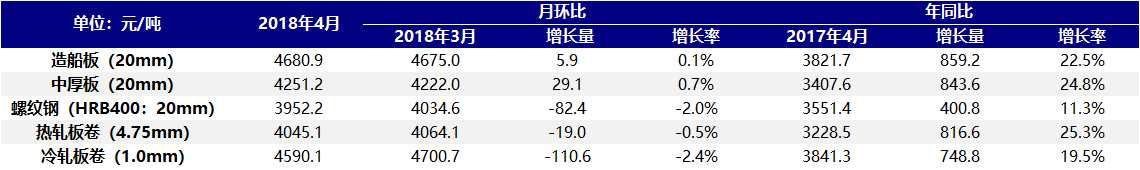

表1 四月份造船板与中厚板价格走势

表2 四月份造船板月度均价及环比变化

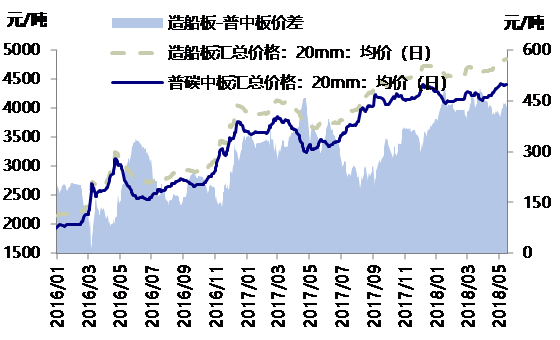

造船板与普中板价差缩小。在4月钢材价格上涨时,船板价格因前期价格抗跌性强,涨势较缓慢,而普中板下游行业需求好,价格涨势略快,日度价格看,普中板价格涨幅超船板50元/吨。造船板与普中板价差均价明显收窄,较3月下跌23元/吨,仍高于去年同期。

图 6 造船板和普中板价格走势及价差变化

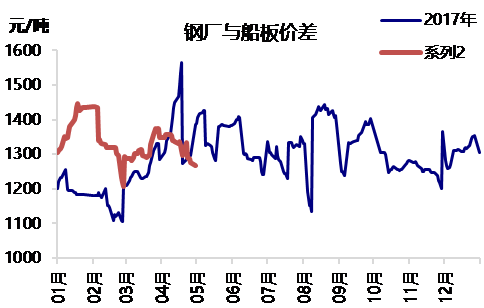

图7 钢厂与船板价格差走势

4.2 四月中厚板产能利用率、产量情况

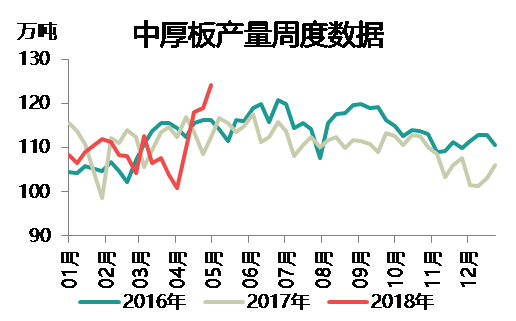

截止本期(4月1日-4月27日)中厚板实际产量为471.19万吨,大幅增加9.4%,显著高于2016年和2017年同期水平。4月环保限产虽影响部分地区钢厂生产,但整体看,中厚板企业复工情况较好,开工率和产能利用明显回升,且高于去年同期,产量增幅大。4月中厚板价格涨势较强,而原料价格仅小幅增长,致使吨钢盈利大幅提升。根据MRI品种盈利模型,截止4月27日达到1351元/吨,环比上月同期的1098元/吨,增加253元/吨,涨幅为23%。

表3 四月份中厚板生产情况及变化(65条产线,产能为8479万吨/年)

图8 中厚板产量周度走势

图9 中厚板总库存周度走势

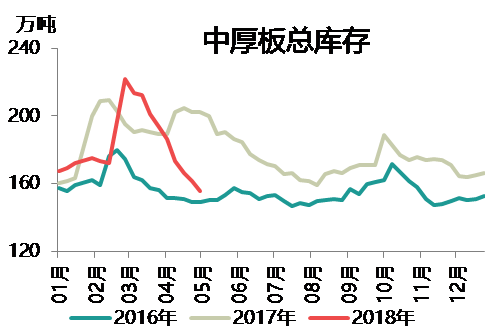

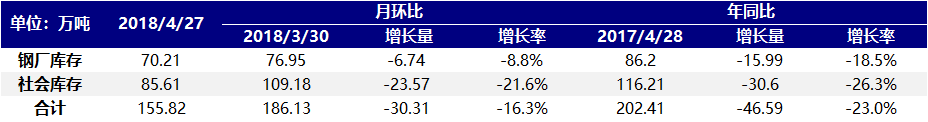

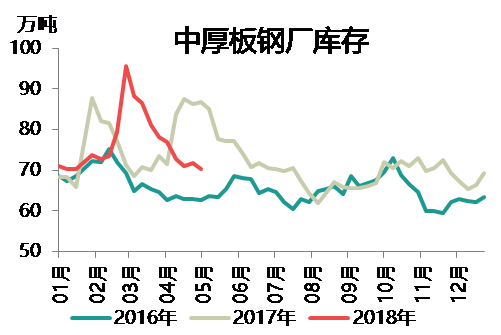

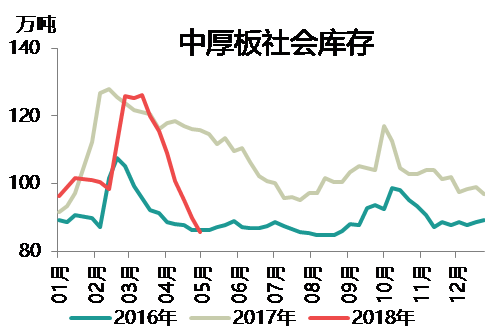

4.3 中厚板库存大幅下降

整体来看,4月中厚板产量增加,但随着限产延期等影响的减弱,下游行业需求提振,库存去化速度加快,由3月降幅12.8%升到4月下降16.3%。目前库存水平显著低于去年同期23%,也低于去年全年水平,接近于2016年同期。

表4 四月份中厚板库存及变化

备注:Mysteel统计的中厚板社会库存为全国31个主要城市,钢厂库存为37家中厚板样本钢厂。

图表10 中厚板厂库周度走势

图表 11 中厚板社库周度走势

4.4 五月我国造船行业分析

就船板和中厚板而言,4月中厚板产量大幅上升9.4%,但下游机械、造船等行业需求不减,钢厂接单情况好,且库存连续下滑,支撑价格大幅上涨。而原料价格整体依旧偏弱,导致中厚板成本价格重心下移,利润空间明显扩大。当前市场心态乐观,钢厂生产普中板积极性高,反之品种板生产积极性有所减弱,使得造船厂订购船板订单困难。后续在高利润背景下,钢厂生产中厚板积极性不减,而船板因为产量供应偏紧,船舶、机械等行业需求不减,价格仍存在上涨支撑。但因5月市场存在很多不确定性,加之外部环境风险仍未解除,预计5月价格重心持平于4月或略高。关注利润情况、环保政策,国际贸易,不排除突然事件的发生,影响船板和中厚板价格不及预期。

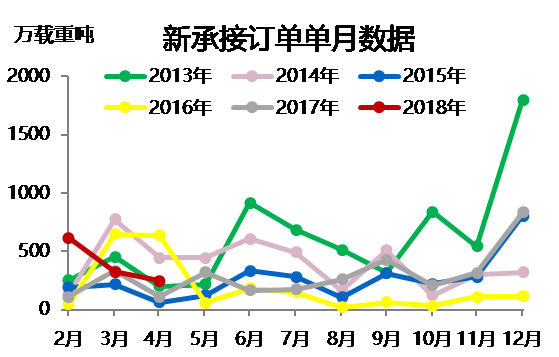

5月南半球雨季已经结束,发运量进入旺季,航运市场回暖明显,但国际贸易摩擦增多,我国大宗商品需求受国内环保限产影响较大,运量增量或不及预期。但近期干散货运输市场运费上涨,但各船型涨跌不一,海岬型船涨势较猛,助推BDI指数大幅上升,其他船型运费波动幅度较小,个别船型出现下滑;原油市场受中东局势影响,油价上涨带动运费明显回升。运费的回涨一定程度上也刺激船东订购新船,从历史数据看,除2016年5月环比下降外,其他年份5月环比均呈上升态势,今年5月新船订单也存在上涨空间。综合看,5月我国新承接订单量仍有上升空间。

图12 新承接订单单月数据走势

本文数据来源:钢联数据、MRI

资讯编辑:肖微(资讯) 021-26094087 资讯监督:魏迎松 021-26093644免责声明:Mysteel力求使用的信息准确、信息所述内容及观点的客观公正,但并不保证其是否需要进行必要变更。Mysteel提供的信息仅供客户决策参考,并不构成对客户决策的直接建议,客户不应以此取代自己的独立判断,客户做出的任何决策与Mysteel无关。本报告版权归Mysteel所有,为非公开资料,仅供Mysteel客户自身使用;本文为mysteel编辑,如需使用,请联系021-26093490申请授权,未经Mysteel书面授权,任何人不得以任何形式传播、发布、复制本报告。Mysteel保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。